Sade bir anlatım ile DeFi’a yeni başlamak isteyen okurların ne yapmak istediğine nazaran kategoriler halinde yazacağım şimdiki ve en çok süreç yapılan platformların basitçe fonksiyonları ile birlikte. Hap halinde bir rehber olmasına uğraş ettim. Yazı ve sonunda da dikkat etmeniz gereken noktaları belirtmeye çalışacağım.

Pratik olarak bilmemiz gereken bilgi DeFi sözünün aslında birbiriyle etkileşim halinde olan pek çok merkezi olmayan finans uygulamasından oluştuğudur. DeFi içerisinde çok sayıda teşvik sistemi barındırır; Bunlar blok mükafatları, stake gelirleri, geliştirici prim ve ödenekleri, süreçlerden fee ve gas, yapay token haline getirilmiş varlıklar ve DAO konseptine sahip projelerin token varlıklarını kazanabilirsiniz birleşik formlarda. Çok korkmayın ve başınızı karıştırmayın bu kuantum fiziği değil alt tarafı bir blockchain ağında akıllı mukavelelerle interaksiyona geçiyorsunuz ve teşvik mükafatlarını topluyorsunuz.

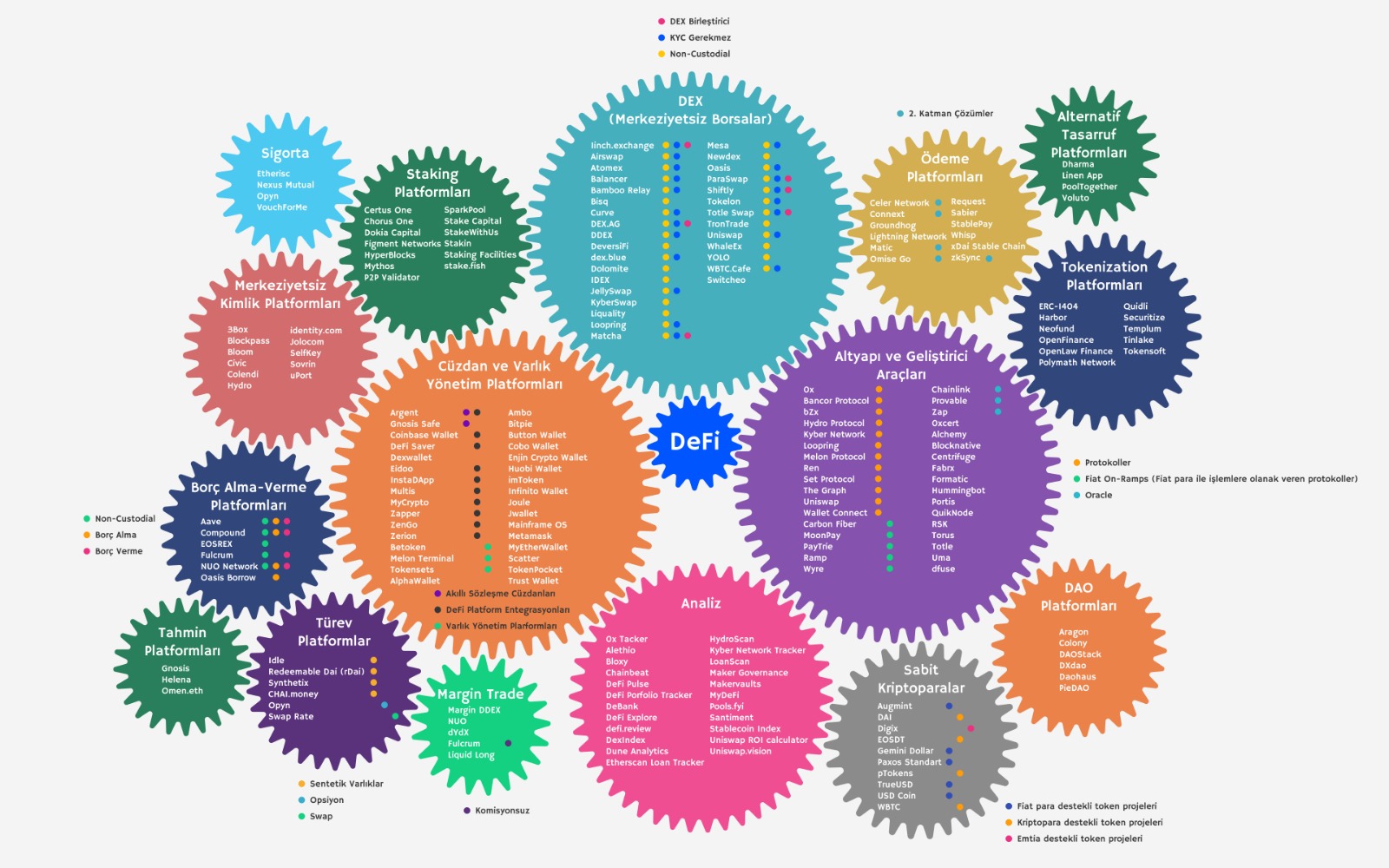

DeFi’ın 4 Ana Çarkı Var

1. Tokenization (Tokenlaştırma): Sentetik Bitcoin’ler, stablecoin’ler, portföyler, ödeme kanalları ile zincir dışındaki dijital varlıkları yönetebilme kabiliyetimiz artıyor giderek.

2. Borsalar: Merkezi olmayan borsalar (DEX), birleştirilmiş DEX’ler, likidite durumunu sağlamlaştıran, slipaj oranlarını düşüren ve arka niyetli manipülasyonları bertaraf etmeye yardımcı olan otomatik market yapıcılar (Automated Market Maker) algoritmaları

3. Borç Alma-Verme: kaldıraçlı işlemler

4. DAO (merkezi olmayan otonom organizasyonalar): Merkezi olmayan otonom kuruluşlar (DAC olarak da geçer) olarak bahsedilen şeffaf, ağa katılan paydaşların yönettiği platformlar. Yani projelerin geleceğine, ödül dağıtımlarına vs. üzere hassas mevzularda ağa katılan yatırımcılar karar alıcı oluyor.

İlk Adım Dijital Cüzdanlar (Wallet)

DeFi platformlarına girmeden evvelki birinci adım bir cüzdan belirlemek olacaktır. DeFi platformlarınına giriş anahtarınız kriptopara cüzdanlarıdır. Bu borsalarla dilediğiniz platforma online olarak bağlanır, para yatırır, para çekebilirsiniz. Avantajınız bilinmeyen anahtarınıza sahip olmanızdır. Şayet kriptopara adresinizin zımnî anahtarı sizdeyse sorumluluk büsbütün size aittir. Ethereum platformu üzerindeki her süreç için bir komite (Gas) ödersiniz o nedenle birden fazla cüzdana bir ölçü Ether koymanız gerekmektedir.

Metamask: Dünya çapında bir milyon kullanıcısı olan Metamask DeFi ekosisteminin en çok kabul gören cüzdanıdır. Neredeyse tüm platformlara metamask ile bağlanabilirsiniz. Tarayıcı eklentileri ile kolaylıkla bilgisayarınızdan platformlara bağlanabilirsiniz. IOS ve Android taşınabilir cüzdan versiyonları da sitelerinde bulunmakta. Metamask üzerinde Ether’lerinizi, ERC-20 ve ERC-721 token’larınızı rahatlıkla yönetebilirsiniz.

Coinbase Wallet: Coinbase merkezi bir borsa olsa da Coinbase Wallet uygulamasında özel anahtarlarınıza kendisiniz sahip olursunuz. Taşınabilir uygulama içerisindeki browser sayesinde telefonunuzdan yattığınız yerden DAO Maker’ın oasis.app üzere DeFi platformlarına bağlanıp alım-satım, borç alma ve DAI birikimlerinizden gelir kazanma üzere süreçleri yapabilirsiniz.

Argent: Çok sade, kullanışlı ve yalnızca taşınabilir platformlarda bulunan bir cüzdan uygulamasıdır. Bu cüzdanın çok tatlı bir özelliği vardır meta-transaction özelliği sayesinde süreçlerde gas fee ödemek zorunda kalmazsınız. Fakat swap süreçlerinden fiyat alıyor.

Dharma: Kullanım kolaylığı ve gelişmiş özelliğiyle tek başına bir borç alma-verme işlevi taşıyan hoş bir cüzdandır. Bu cüzdan otomatik olarak DAI ve USDC’lerinizi borç vererek size değişken faizli gelir elde etmenizi sağlar. Ayrıyeten fee ödemeden uniswap varlıklarını alıp satabilirsiniz.

WalletConnect: Pek çok taşınabilir cüzdanı masaüstü uygulamalara QR kod ile bağlayan nefis bir protokol. 20’ye yakın cüzdanı destekliyor. Çok fonksiyonel bir protokol bunu da eklemek istedim cüzdanlar kısmına. Yeni tüm cüzdan uygulamaların geçiş köprüsüdür.

Ayrıca Brave tarayıcısının cüzdanı, meta-transaction özelliğine sahip tarayıcı cüzdanı Burner, donanım cüzdanlara enregre olabilen MyEtherWallet, yine donanım cüzdanlara entegre olabilien MyCrypto, Trust Wallet, InstaDapp, Gnosis Safe gibi cüzdan ve dijital varlık idare araçlarını da ekleyebiliriz.

DeFi Fiat ve Farklı Varlıklara Sabitlenmiş Token Seçenekleri (Stablecoinler, Sentetik Bitcoin vb. varlıklar)

Kendini kriptoparaların dalgalı fiyatlamalarından sakin bir limana demirlemeyerek inançla süreç yapmayı tercih eden yatırımcılar için sunulan seçeneklerdir temelinde stablecoin eserleri. DeFi cihanında karşımıza çıkan Dolar’a 1:1 sabitlenmiş kriptoparalar (token da diyebiliriz) DAI, USDC, USDT, TUSD, BUSD, sUSD ve PAX sayılabilir. 1:1 BTC pahasında olan sentetik BTC’ler ise renBTC, wBTC, sBTC. 1:1 Euro’ya sabitlenmiş A-EUR, 1:1 Ethereum dışındaki başka kriptoparalara dayalı olan pTokens.

(DEX) Merkezi Olmayan Borsalar

DeFi’ın en çok aşina olunan çarkı diyebileceğimiz ve temelleri 5 yıl öncesine dayanan DEX’ler bu ekosistemde epeyce fazla. DEX’in temellerini BitShares tarafından 2015 yıllarında atılsa da Ethereum platformunun akıllı kontratlar ekosistemini domine etmesinden ötürü Ethereum DeFi uygulamalarını yaygın olarak inceleyeceğiz. Öncelikle anlaşılması gereken bahis DEX’lerin counterparty riskleri dediğimiz karşı taraf risklerini büsbütün bertaraf etmemesidir. Merkezi borsalarda karşı taraf riski o borsanın fonları saklama, güvenlik, teknik arızalar vb. pek çok faktörüne bağlı olabilir lakin DEX’lerde karşı taraf riski daha çok kodlardaki güvenlik açıklarına yüklenebilir. DEX’ler de merkezi borsalarda olduğu üzere fonlarınız aracı tarafından saklanmaz ve korunmaz o yüzden bu borsalar saklama ve müdafaa hizmeti sunmayan (non-custodial) özelliğe sahiplerdir. Bu borsaların kimileri örneğin IDEX, Loopring vb. eski tip alıcı-satıcı buyruk defterleri modeline nazaran çalışıyorlar fakat birçok DEX AMM denilen otomatik market yapan algoritmaları sayesinde fonksiyon görüyor. Bu algoritmalar likiditeyi artırdığı üzere manipülasyonlara karşı da tahliller sunmaktadır. Ek olarak öbür buyruk defteri bazlı çalışan borsalarda yaşadığınız oranda slipajlar yaşamazsınız (ceteris paribus).

1inch.exchange: Bu borsa aslında exchange aggregator yani birçok dex’e tek arayüzden ulaşmanızı sağlıyor. Cüzdanınızla bağlanın ve uniswap, uniswap V2, Balancer, Bancor, 0x Relays, Oasis, Kyber, Airswap, Pathfinder, PMM, Mooniswap token çiftlerinde dilediğinizce takas yapın, limit buyruk verin ve borç verme havuzlarına para yatırarak getiri elde edin.

Balancer: Metamask, Portis ve WalletConnect ile bağlanın hem ERC-20 token’larını takas edin hem de akıllı likidite havuzlarına fon yatırarak getiri elde edebilirsiniz. Sizin için pratik bir portföy idare platformu olabilir.

Uniswap: Şu sıralar ismini fazlaca duyuyorsunuzdur. V2 versiyonu bulunan Uniswap’da hem tanınan tokenları takas edebilirsiniz hme de likidite havuzlarına fon yatırarak getiri elde edebilirsiniz.

Curve: Teşvik düzenekleri ile ünlenen ve bilhassa stablecoin ve sentetik Bitcoin’ler ortasında takas yapabileceğiniz derin likiditesiyle kıymetli DeFi duraklarının başında geliyor. DeFi birbirine farklı platformlarla bağlı olduğu için bu platformların token’larını kazanma bahtınız oluyor. İlerleyen vakitlerde bu işbirlikleri giderek artacaktır.

Borsalara ayrıyeten merkezi borsalarda hayli tanınan olan perpetual future (süresiz vadeli sözleşme) eserleri olan DeFi platformlarını da yazmak istedim bunlardan bir tanesi dYdX plaformunda bulundan 10x kaldıraçlı BTCUSD future, başkası de MCDEX platformunda tekrar 10x kaldıraçlı ETHUSD süresiz kontratları.

Özellikle yeni başlayanlar için zapper.fi, 1inch.exchange, instadapp, app.zerion.io üzere platformları tavsiye ederim tüm DeFi sistemine, havuzlara, yield farming denen teşvik tokenları kazanma fırsatları tek arayüzden görebilirsiniz.

Borç Alma-Verme Platformları

Şu ortalar hayli fazla governance token (yönetim token) isimlerini duymuşsuzdur bilhassa Haziran ortalarında Compound ile başlayan çılgınlık bilhassa Yearn.finance (YFI) ile doruk noktasına ulaştı. Compound tıpkı vakitte bir governance yani ağa katılan paydaşlar tarafından alınan kararlarla blockchain üzerinden yönetilen bir proje olduğu için borç alma-verme işlevine sahip projeler ile birlikte anılır oldu. Temel olarak bu platformlar elinizdeki kriptoparaları teminat olarak gösterip muhakkak bir faizle borç almanızı yahut borç alanlara likidite sağlamanız karşılığı size faiz getirisi sağlayan platformlar.

Bu ortada APY ve APR tabirlerini görürsünüz bu platformlar üzerinde. Çok kısa bir formda bu tabirleri de izah edelim ve platformlara geçelim.

APY (Annual Percentage Yield): Bir yılda elde edeceğiniz bileşik faiz getirisi oranını temsil eder. Yüksek APY sizin lehinizedir lakin genelde DeFi varlık idare platformlarında APY (d), APY (w), APY (m) yani günlük, haftalık, aylık olarak da gösterilebilir. APY ile ilgili aklınızda kalacak kolay bir kısaltma ise Amount Paid to You da olabilir yani “size ödenecek miktar” oranıdır. APY’de aylık faize tekabül eden sayı eklenerek ay ay toplanır.

APR (Annual Percentage Rate): Nominal yıllık kolay faiz manasını taşır. Sizin yıllık ödeyeceğiniz faiz ve kredi masraf yükümlülüğünü yahut kazanacağınız yıllık kolay faizi söz eder. Genelde karşınıza mortgage, taşıt kredisi, öğrenci kredisi ve kredi kartında karşınıza çıkar.

Yüksek APY yeterli, yüksek APR sizin için berbattır. Düşük APY makûs, düşük APR güzeldir özetle.

Compound: Cüzdanını bağlayın şayet elinizde tuttuğunuz ve uzun mühlet bozdurmak istemediğiniz Ether yahut token (WBTC, Tether, USDC, DAI, BAT ve 0x) varsa elinizde bu platforma teminatınızın %75’i karşılığında borç alabilirsiniz. Getirilerinizi cToken çeşitleri üzerinden alacaksınız bunları da dilediğiniz üzere Şimdiki olarak teminat ve faiz oranları ağ sakinleri tarafından oylanarak değiştiriliyor. Yeni olarak takip etmekte yarar var. Bir de natürel teminata yatırdığınız paranın fiyat düşüşü sizi likide olma riski ile karşı karşıya bırakabilir. Bu cins riskleri atmalamakta yarar var.

Aave: DAI, USDC, TUSD, USDT, sUSD, Binance USD, Ethereum, Lend, ENJ, KNC, LINK, MANA, MKR, REP, SNX, WBTC ve ZRX tokenlarında borç alma verme süreçleri yapabilirsiniz. Bu platformda daha düşük teminatlarla borç alma süreci ve opsiyonel faiz oranları üzere seçenekler öteki platformlardan farklıdır. Ayrıyeten 15 saniyelik bir Ethereum bloğu içerisinde alıp ödeyebileceğiniz teminatsız flash loan da Aave platformunda gündeme gelmiştir. Doğal flash loan özelliği son kullanıcılardan çok kodlama bilen kullanıcıların faydalanabileceği bir özellik. Düşün ki sizin birine gönderdiğiniz tek bir süreçte 10–15 süreci birebir anda yapabiliyorsunuz.

Diğer tüm borç alma verme platformlarını da loanscan.io sitesinden bakabilirsiniz.

Sonuç olarak gözünüz DeFi’dan korkmasın çok fazla ingilizce tarif var lakin sadeleştirerek ve çevirerek aslında sistemin biraz da kolay olduğunu fark edeceksiniz. Cüzdanları kurun, platformlara bağlanın süreç yapmasanız bile anlamaya çalışın biraz dikkatli bakınca zati bumuymuş diyeceksiniz eminim. Ana rehberiniz defiprime.com olsun başlarken böylelikle kümeleşmiş platformlarda aslında DeFi size kendi manasının ne olduğunu size sunacaktır. Size görsel olarak da tek bir görselde DeFi çarklarını göstermeye çalıştım. Aslında bunu yapmamın hedefi da DeFi’ın bir kaç uygulamadan değil bir çok uygulamanın birbiriyle etkileşim kurarak çalıştığını vurgulamak içindi.

Son olarak ikazlarımı da eklemek isterim bilhassa teşvik verilen governance token’ların teşvik verilme müddetlerini ve Compound ve bunun üzere ağın paydaşları tarafından yönetilen projelerin yeni oyladığı ve yürürlüğe giren teklifleri ve ağ kurallarını takip edin. Bilhassa az komite ödemek ismine kimi platform ve cüzdanları nasıl kullanabileceğinizi araştırın. Likidite havuzlarının durumunu sık sık takip edin, para girişi mi var yoksa çıkış mı yaşanıyor ve bu çıkış neden yaşanıyor sorgulayın. Büyük paralar bağlamayın zira akıllı mukavelelerin güvenlik zafiyetleri konusunda vakit zaman sorunlar yaşanıyor. Akıllı mukaveleler yanılgı yapmaya müsait olan insanların kodlarından oluşabilir. Akıllı kontratlar denetlemeye (audit) girse de birtakım oluşumlar tarafından, bu durum akıllı kontratın riskinin büsbütün bertaraf edildiği manasına gelmiyor. Projelerin denetleme süreçlerini uygun inceleyiniz. En son yaşanan YAM Finance bug sorunu ders niteliğinde oldu sahiden ve telafi olunmaz kayıplara yol açtı.

Bilgi güçtür ve size para kazandırır bunun için etraftan hazır balık yemek yerine kimi bahislerde bilhassa kendi bilgi derinliğinizi artırmaya çalışınız.